1: まぜるな!キケン!! 2023/07/07(金) 09:20:54.60 ID:KGKzdZjI

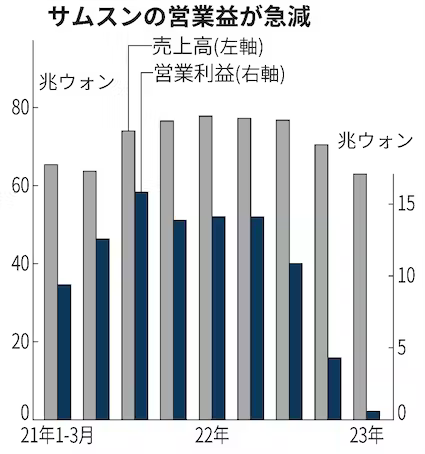

【ソウル共同】韓国のサムスン電子が7日発表した2023年4~6月期連結決算(暫定集計)は、本業のもうけを示す営業利益が前年同期比95.7%減の約6千億ウォン(約660億円)だった。

https://news.yahoo.co.jp/articles/ad8ad82e5ec3b4fc704d12388694651b826fc737

https://news.yahoo.co.jp/articles/ad8ad82e5ec3b4fc704d12388694651b826fc737

引用元: ・韓国サムスン、営業利益95%減 [7/7] [首都圏の虎★]

【経常損益のとこで赤字確定じゃんw - 韓国サムスン、営業利益95%減 [7/7] [首都圏の虎★]】の続きを読む